2023年中国酱油产业全景简析:低盐、无添加剂、有机产品更受消费者青睐

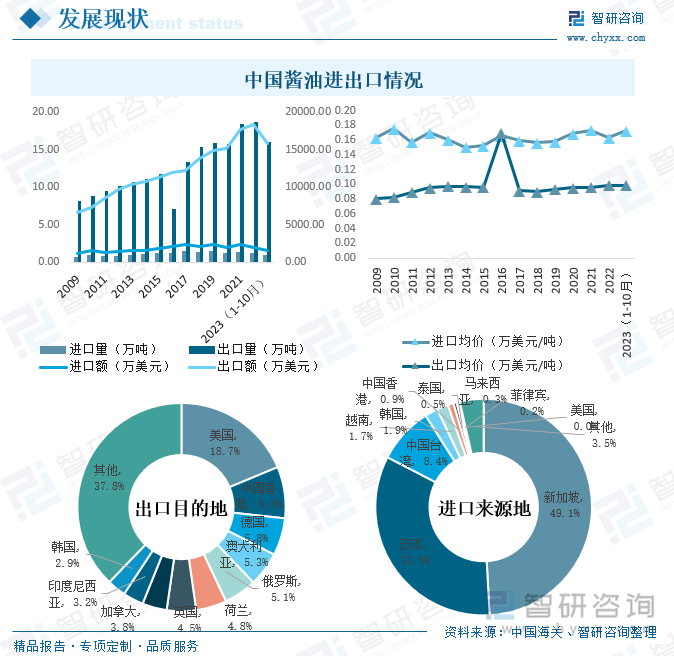

内容概况:2023年1-10月中国酱油出口量已完成16.05万吨,出口额完成15829.58万美元,出口均价为0.10万美元/吨,进口数量为0.91万吨,进口金额为1567.51万美元,进口均价为0.17万美元/吨。从出口目的地来看,2023年1-10月中国酱油主要出口至美国、中国香港、德国、澳大利亚、俄罗斯、荷兰、英国、加拿大、印度尼西亚、韩国等地。

一、概述

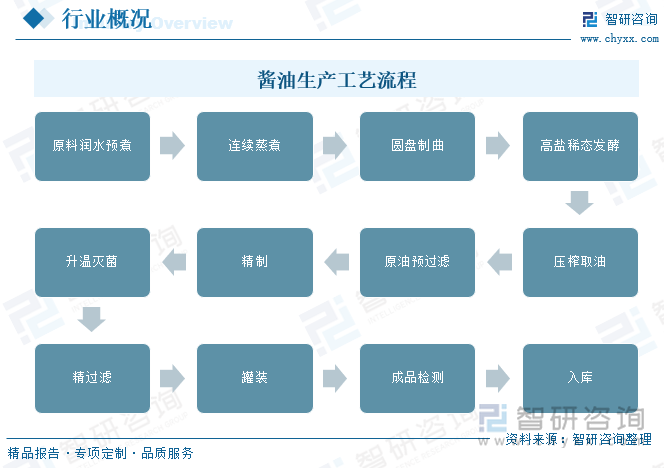

酱油是一种源自中国的调味品,通常由大豆、小麦、盐和水等原料制成,酱油具有深色、浓郁的味道,常被用于调味各种菜肴。酱油的生产是一个复杂的过程,涉及多个阶段的发酵和加工,不同类型的酱油以及不同品牌的酱油可能有不同的生产工艺和配方,此外,一些现代的生产工厂可能采用更先进的技术,但基本的发酵和调味原理仍然是相似的。

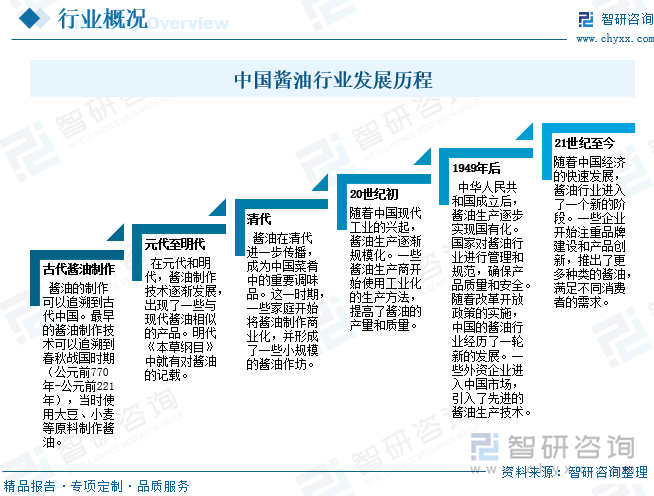

中国酱油生产有着悠久的历史,其发展可以追溯到几千年前的古代中国,中国酱油行业经历了从传统手工制作到现代工业化生产的演变历程,在这个过程中,不仅酱油的生产技术得到了提升,而且行业规模也逐渐扩大,市场竞争也日益激烈。

二、市场政策

酱油属于调味品行业,近年来中国调味品行业监管趋严,国家加快出台食品安全相关的政策法规,各项管理条例日益完善,推动行业往高质量、规范化方向发展。2019年国家卫健委发布《食品安全国家标准酱油/食醋/复合调味料》(GB2717-2018/GB2719-2018/GB31644-2018),详细规定了酱油、食醋、复合调味料的标准,对于采用配制工艺生产的"配制酱油"和"配制食醋",将按照复合调料管理,不再属于"酱油"和"食醋"的范畴等。2021年,国家认证认可监督管理委员会发布食品安全管理体系认证实施规则,规定了从事食品安全管理体系认证的认证机构实施食品安全管理体系认证的程序与管理的基本要求等。

三、产业链

1、产业链结构

酱油生产的原料,历来都是以大豆和小麦为主,随着科学技术的不断发展,人们发现大豆里的脂肪对酿造酱油作用不大,为了合理利用资源,目前中国大部分酿造厂已普遍采用大豆脱脂后的豆粕或豆饼作为主要的蛋白质原料,以麸皮、小麦或面粉作为淀粉质原料,再加食盐和水生产酱油。下游主要包括食品加工、餐饮行业以及家庭消费者等。

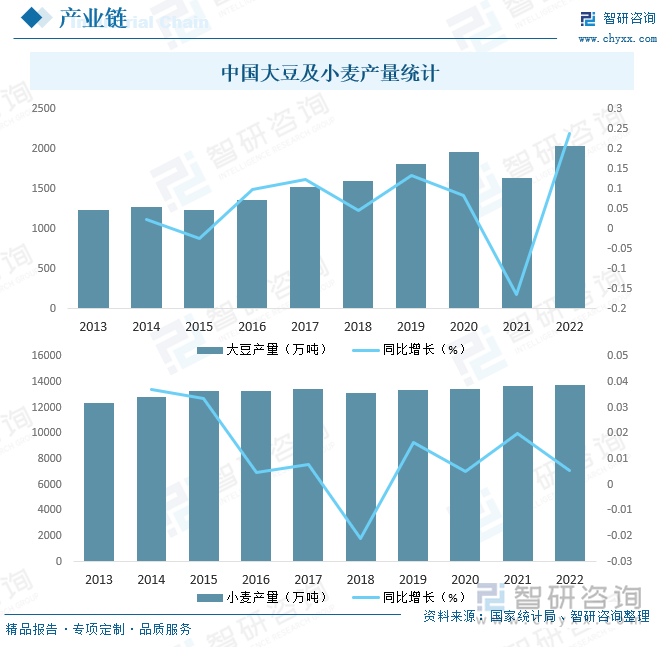

2、上游

酱油生产原料主要包括大豆、小麦、盐、水等,其中,大豆和小麦基础原材料,中国是农业大国,农产品不论品类还是产量都非常丰富,2022年中国大豆产量达2028.35万吨,同比增长23.7%;小麦产量达13772.34万吨,同比增长0.6%,中国大豆和小麦持续增产,为酱油行业发展提供了充足的原材料。

3、下游

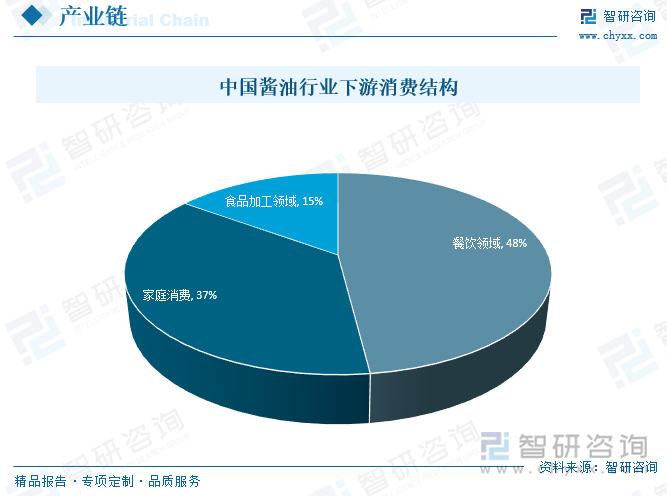

酱油下游主要包括食品加工、餐饮行业、家庭消费等,其中,餐饮领域占比高达48%,其次为家庭消费,占比约为37%,食品加工领域仅占15%,新冠疫情爆发以来,下游餐饮需求遭受持续冲击,进而带动行业整体表现低迷,疫情后时代,中国餐饮业强势复苏,为酱油行业发展带来广阔的增长空间。

四、发展现状

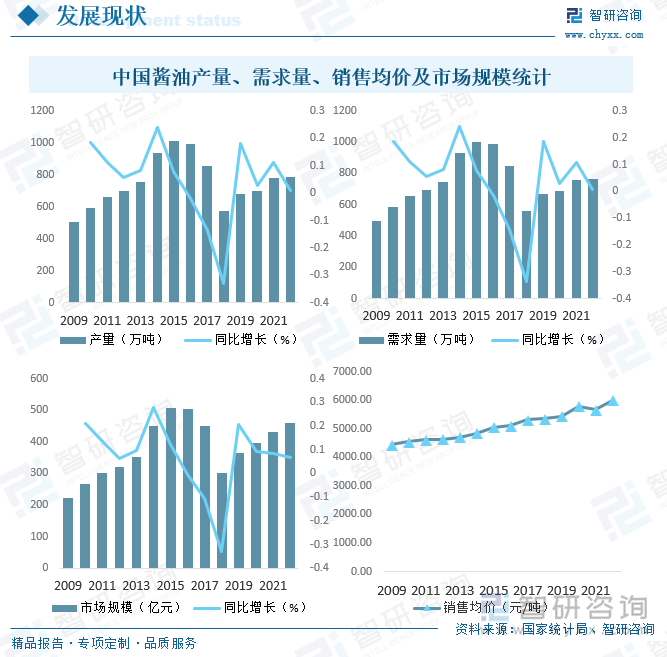

酱油最重要的功能是调味,独具特色的色、香、味,深受中国人民喜爱,中国酱油生产历史十分悠久,随着酱油生产企业的技术升级和创新,酱油越来越多地满足消费者的烹饪需求,酱油成为了老百姓日常餐饮中不可或缺的重要部分,目前,中国已成为酱油生产大国和消费大国,2022年中国酱油产量和需求量分别达784.45万吨和767.01万吨,销售均价达6006.44元/吨,市场规模达460.7亿元。

中国不仅是酱油生产和消费大国,同时也是重要的出口国,2023年1-10月中国酱油出口量已完成16.05万吨,出口额完成15829.58万美元,出口均价为0.10万美元/吨,进口数量为0.91万吨,进口金额为1567.51万美元,进口均价为0.17万美元/吨。从出口目的地来看,2023年1-10月中国酱油主要出口至美国、中国香港、德国、澳大利亚、俄罗斯、荷兰、英国、加拿大、印度尼西亚、韩国等地,出口额分别为2964.95万美元、1265.66万美元、919.58万美元、846.41万美元、807.14万美元、753.89万美元、718.82万美元、602.72万美元、507.09万美元和459.19万美元。从进口来源地来看,2023年1-10月中国主要从新加坡、日本、中国台湾、韩国、越南、中国香港、泰国、马来西亚、菲律宾、美国等地进口酱油,进口额分别为769.96万美元、524.96万美元、131.67万美元、30.40万美元、26.58万美元、13.39万美元、7.50万美元、4.30万美元、2.85万美元和0.28万美元。

五、竞争格局

1、整体格局

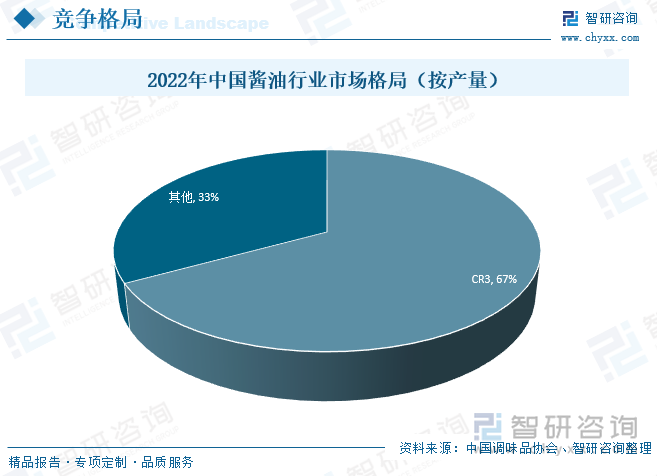

中国国内酱油品牌有数千个,市场梯队分层明显,既有体量庞大的全国性品牌,也有专注于某个细分市场的隐形冠军,还有大量区县乡镇等小品牌小企业,随着越来越多的企业进入资本市场,借助资本市场的力量快速发展,酱油行业品牌企业日益强大,品牌企业的市场份额进一步提高,产业集中度也有了明显的变化,据中国调味品协会数据显示,2022年中国酱油企业入围数共计31家,收入合计318.7亿元,CR3为66%;酱油产量合计562万吨,CR3为67%。

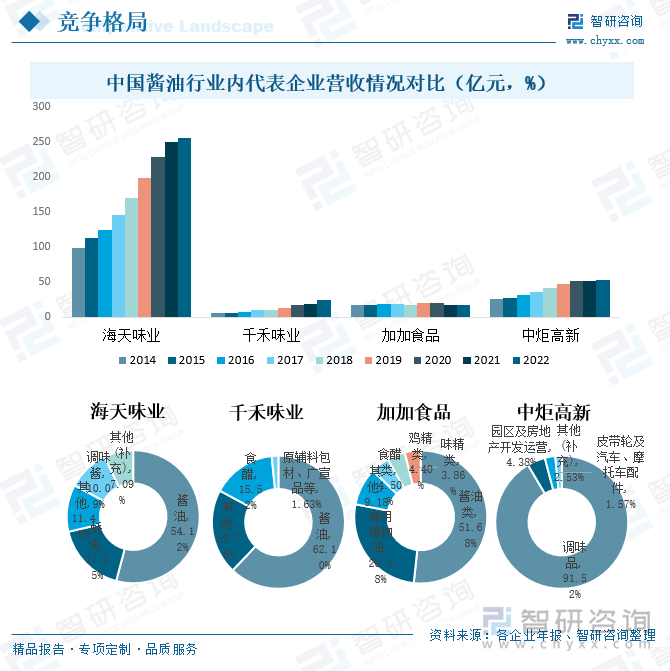

2、代表企业对比分析——海天味业VS千禾味业VS加加食品VS中炬高新

佛山市海天调味食品股份有限公司是中国调味品行业的优秀企业,专业的调味品生产和营销企业,历史悠久,是中华人民共和国商务部公布的首批“中华老字号”企业之一,目前生产的产品涵盖酱油、蚝油、酱、醋、料酒、调味汁、鸡精、鸡粉、腐乳、火锅底料等几大系列百余品种300多规格。

千禾味业食品股份有限公司成立于1996年,位于东坡故里四川眉山,是中国专业酿造高品质健康酱油、食醋、料酒等调味品的股份制企业,公司是全国农产品加工业示范企业、中国调味品协会副会长单位、四川省农业产业化重点龙头企业、四川省级企业技术中心和四川省博士后创新实践基地。

加加食品集团股份有限公司创建于1996年,是一家集研发、生产、营销于一体的大型调味食品上市企业(股票简称:加加食品股票代码:002650)。旗下拥有8家全资子公司,综合实力位居国内调味品行业前列,公司实施“1+1”品牌战略。“加加”专注于调味品,以酱油为核心,产品涵盖食醋、鸡精、蚝油、料酒、味精等。

中炬高新技术实业(集团)股份有限公司成立于1993年,1995年在上海证券交易所上市股票代码600872,是国家级高新区中首个上市的园区管理企业,也是中山市第一家上市公司,公司致力于资产经营和资本运营,投资范围涉及调味品及健康食品业、国家级高新区开发与招商、房地产业、汽车配件业等领域,目前核心业务为调味品及健康食品、园区综合开发。

从营收情况来看,除加加食品外,2022年海天味业、千禾味业和中炬高新营业收入均保持增长趋势,其中,海天味业增幅尤为明显,2022年海天味业营业总收入达256.1亿元,同比增长2.4%,且营业收入明显高于千禾味业、加加食品和中炬高新。从营收结构来看,2022年海天味业营业收入主要来源于酱油和蚝油,占比分别为54.12%和17.25%;千禾味业营业收入主要来源于酱油和食醋,占比分别为62.10%和15.52%;加加食品营业收入主要来源于酱油类和食用植物油,占比分别为51.68%和26.38%;中炬高新营业收入主要来源于调味品,占比高达91.52%。

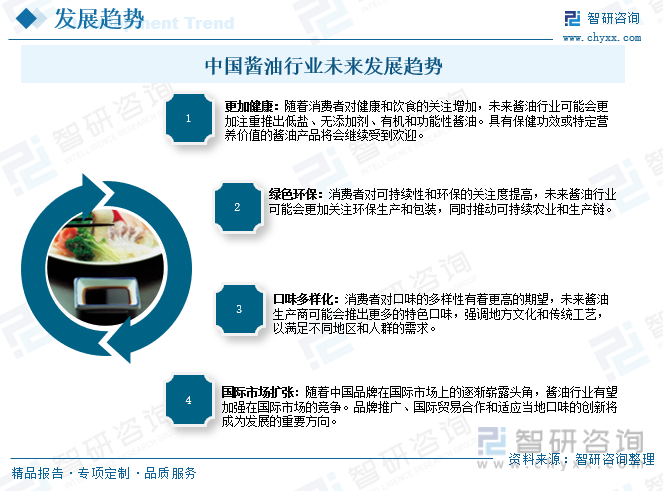

六、发展趋势

社会经济的发展必然会带动餐饮业的发展,从而带动中国酱醋等调味品产业的繁荣,收入提高后消费者对品质的追求也同步提高,近年来人们对健康的日益重视,众多酱油企业推出了“低盐”、“无添加剂”、“有机”酱油,以迎合市场需求,未来,具有保健功效或特定营养价值的酱油产品将会继续受到欢迎。此外,消费者对口味的多样性有着更高的期望,未来酱油生产商可能会推出更多的特色口味,强调地方文化和传统工艺,以满足不同地区和人群的需求。