2024年我国化肥行业:基本面难抵寒意 需求低迷、价格走低下多家上市公司业绩下滑

一、行业相关概述

化肥全称是化学肥料,也称无机肥料,主要是指用化学和(或)物理方法制成的含有一种或几种农作物生长需要的营养元素的肥料。其中只含有一种可标明含量的营养元素的化肥称为单元肥料,如氮肥、磷肥、钾肥以及次要常量元素肥料和微量元素肥料;含有氮、磷、钾三种营养元素中的两种或三种且可标明其含量的化肥,称为复合肥料或混合肥料。

根据观研报告网发布的《中国化肥市场现状深度研究与投资趋势调研报告(2024-2031年)》显示,化肥主要运用于下游农作物种植,其不仅能提高土壤肥力,而且也是提高作物单位面积产量的重要措施。目前化肥产品包括氮肥、磷肥、钾肥、微肥、复合肥料等。其中磷肥、氮肥、钾肥是植物需求量较大的化学肥料。

二、行业市场发展情况

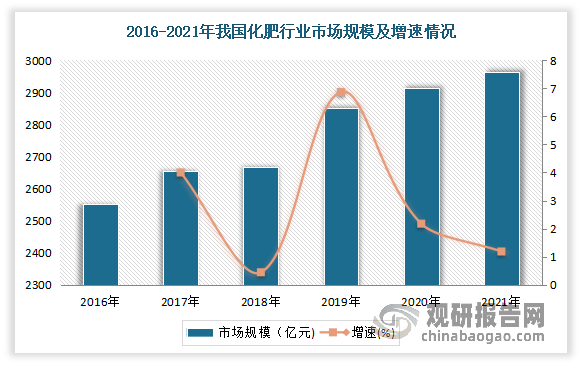

1、市场规模增速日益趋缓

化肥是农业生产最基础而且是最重要的物资投入,与国家粮食安全息息相关。据联合国粮农组织(FAO)统计,化肥在对农作物增产的作用中约占40%~60%的功劳。近年随着我国化肥产业的不断发展,市场规模不断增长,但受限于产业结构调整及政策监管等原因,规模增速日益趋缓。数据显示,2021年我国化肥行业市场规模达2964亿元,同比增长1.79%,较2020年增速下滑了0.29个百分点。

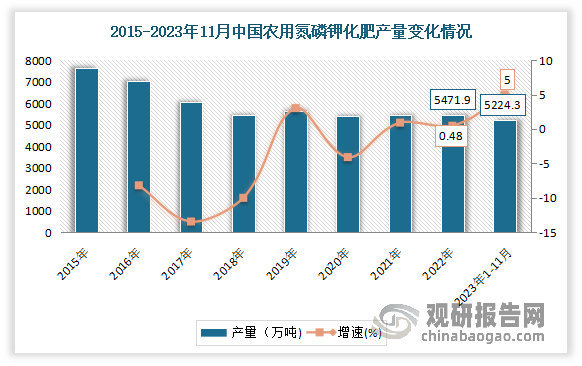

2、产量比2022年同期有所增加,各企业全力保障2024年春耕用肥需求

虽然近年由于产能过剩、优惠政策退出、减肥增效”政策的影响、以及煤炭等原材料价格上行等不利因素影响,化肥行业产量呈现波动下降趋势,但产量整体稳定维持在5500万吨上下浮动。进入2020年以来由于种植面积逐年增加等因素,我国氮、磷、钾化肥产量略有增加。数据显示,2022年我国农用氮磷钾化肥产量为5573.3万吨,较2021年同比增加0.54%。2023年1—11月我国化肥产量为5224.3万吨,同比增长5.0%。

目前临近2024年我国春耕,各企业也都在全力保障春耕用肥需求。有相关资料显示,生产方面:目前我国200多家氮肥生产企业、60多家磷肥生产企业和位于青海、新疆的钾肥骨干生产企业都在开足马力生产。尿素生产企业近七成,磷铵生产企业一半以上都实现开工,钾肥骨干企业开工率达到100%,满负荷生产,全力保障春耕用肥需求。

流通方面:全国供销合作社系统承担了约45%的国家化肥商业储备和近80%的省级化肥储备任务,在全国23个省份设立了国家化肥储备库。目前按照生产进度要求有序开展备肥,在保障化肥市场稳定方面发挥“蓄水池”“压舱石”作用。

价格方面:我国是人口大国,粮食安全至关重要,而化肥关系到粮食安全,基于粮食生产对肥料的刚性需求,保供稳价将带动国内化肥价格在合理区间长期运行。据了解,自2020年以来,受各种因素影响,国际粮食贸易削减,各国更加重视粮食安全,加大粮食支持政策,推动化肥需求提升,同时全球货币量化宽松政策导致化肥生产所需大宗商品价格攀升,氮、磷、钾、硫磺价格不断走高,化肥价格持续高位运行。对此,为应对国际化肥行业的不稳定因素,国家先后出台各项政策推动国内化肥行业的“保供稳价”工作,具体措施包括出口法检、化肥商业储备、成立化肥保供专班、保障重点化肥生产企业生产要素供应,下达重点化肥生产企业最低生产计划等,政策取得显著成效。

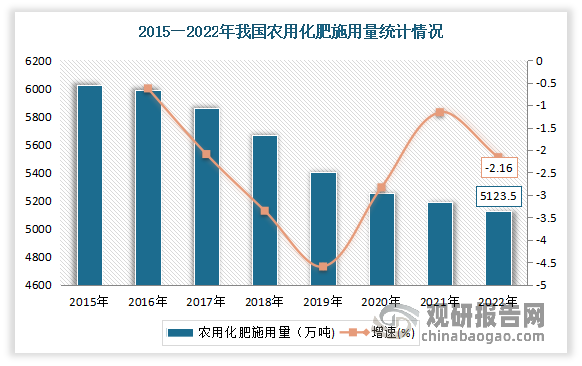

3、我国是全球主要的农业大国,近年我国农用化肥施用折吨量呈现逐年下降趋势

我国是全球主要的农业大国,化肥需求量大,无论是化肥单亩使用量还是种植面积皆位于全球前列,因而化肥整体使用量占全球3成以上。但近年为加快推进化肥农药减量增效,健全化肥农药减量化机制,农业农村部印发的《到2025年化肥减量化行动方案》和《到2025年化学农药减量化行动方案》,提出进一步减少化肥、化学农药施用总量。

随着我国各地深入推进实施化肥使用量零增长行动,我国农用化肥施用折吨量呈现出逐年下降的趋势。数据显示,2021年我国农用化肥施用量为5191.3万吨,2022年我国农用化肥施用折吨量为5079.2万吨,较2021年下降112.06万吨,同比下降2.16%。

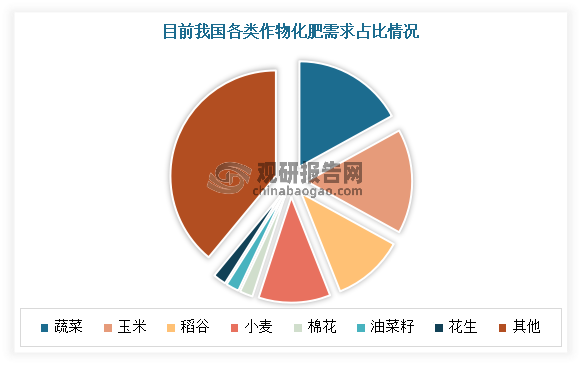

而受到我国农作物种植结构的影响,虽然整体经济作物的单亩化肥使用量较高,但整体大田作物占据主导地位,其中谷物施用量占比达到38%。

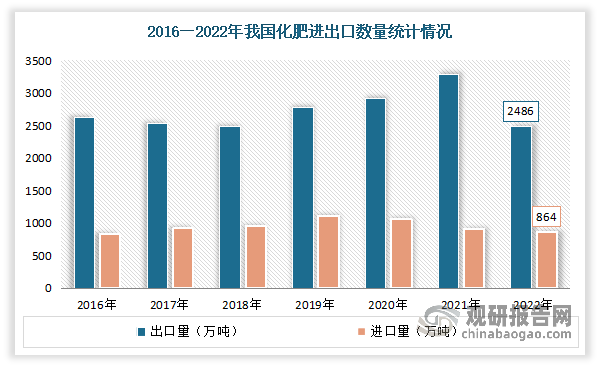

4、我国是化肥出口大国,2022年出口量明显回落,创下2014年度以来的最低值记录

我国即是世界上化肥消费大国,同时也是化肥出口大国。2022年我国化肥出口量明显回落,创下了2014年度以来的最低值记录,但由于出口化肥单位价格上涨的原因,出口金额达到114.7亿美元,成为历年来中国化肥出口创汇金额的次高值。进口方面已连续四年下降,到2022年我国累计进口各种肥料893.7万吨,同比降幅为1.7%。

5、多家化肥上市公司业绩下滑,行业基本面寒意难消

2023年在下游需求低迷、价格走低的大背景下,多家化肥上市公司业绩下滑,行业基本面寒意难消。根据31家主要化肥上市公司业绩看,2023年前三季度,只有史丹利、芭田股份、沧州大化、富邦股份4家企业实现了营收、净利同比双增长,其他27家企业净利均有所下滑,更有多家企业净利润腰斩,同时还有6家企业陷入亏损。但值得注意的是,从2023年第三季度开始,化肥上市企业经营业绩开始有所改善,多家分析机构对于2024年化肥行业以及企业盈利整体持谨慎乐观态度。例如从2023年第三季度开始,金正大生产经营好转,亏损收窄。2023年第三季度,金正大营收同比增长14.56%,归母净利润同比增长54.83%。

2023年上市肥企前三季度财报(排名不分先后)

| 企业名称 | 营业总收入(亿元) | 同比(%) | 归母净利润(亿元) | 同比(%) |

|---|---|---|---|---|

| 史丹利 | 76.02 | 10.49 | 5.8 | 35.77 |

| 芭田股份 | 25.15 | 19.57 | 1.91 | 130.09 |

| 沧州大化 | 37.21 | 7.39 | 2.09 | 8.74 |

| 富邦股份 | 7.5 | 26.25 | 0.6141 | 34.27 |

| 新洋丰 | 118.85 | -3.22 | 9.9 | -17.55 |

| 云图控股 | 161.5 | 7.84 | 7.15 | -45.14 |

| 兴发集团 | 219.3 | -11.78 | 9.34 | -80.98 |

| 四川美丰 | 32.03 | -13.26 | 3.26 | -37.27 |

| 泸天化 | 52.2 | -3.58 | 2.36 | -30.82 |

| 司尔特 | 30.35 | -16.08 | 1.23 | -75.54 |

| 湖北宜化 | 137.03 | -15.26 | 3.9 | -81.87 |

| 川发龙蟒 | 54.49 | -28.03 | 3.25 | -70.82 |

| 辉隆股份 | 135.69 | -4.99 | 1.32 | -74.27 |

| 华昌化工 | 59.96 | -15.61 | 4.69 | -38.14 |

| 盐湖股份 | 99.56 | -42.44 | 50.98 | -44.33 |

| 藏格矿业 | 41.89 | -26.67 | 29.69 | -28.74 |

| 华鲁恒升 | 193.46 | -15.92 | 29.27 | -47.11 |

| 鲁西化工 | 179.42 | -23.71 | 5.07 | -83.74 |

| 东方铁塔 | 27.03 | -1.7 | 5.09 | -28.82 |

| 天禾股份 | 119.16 | -8.51 | 0.5937 | -33.75 |

| 亚钾国际 | 20.22 | 14.65 | 7.16 | -34.66 |

| 三孚股份 | 16.43 | -19.99 | 1.75 | -71.89 |

| 川恒股份 | 30.72 | 25.09 | 4.92 | -16.66 |

| 鲁北化工 | 37.23 | -8.25 | 0.3929 | 16.5 |

| 柳化股份 | 0.9299 | -11.88 | 0.1116 | 45.64 |

| 金正大 | 67.53 | -13 | 4.65(亏损) | 30.77 |

| 阳煤化工 | 109.8 | -18.58 | 2.3(亏损) | -220.09 |

| 兴化股份 | 28.1 | 10 | 2.15(亏损) | -145.81 |

| ST澄星 | 24.29 | -33.45 | 1.12(亏损) | -121.8 |

| 川金诺 | 19.15 | 5.85 | 1.08(亏损) | -138.19 |

| 六国化工 | 52.63 | 13.99 | 0.1142(亏损) | -105.8 |

| 资料来源:观研天下整理 | ||||