我国水产饲料行业现状及竞争分析 产量总体保持稳定 行业具有较大整合空间

一、水产饲料行业现状

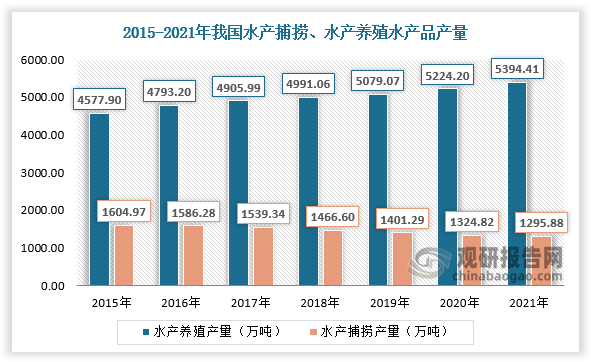

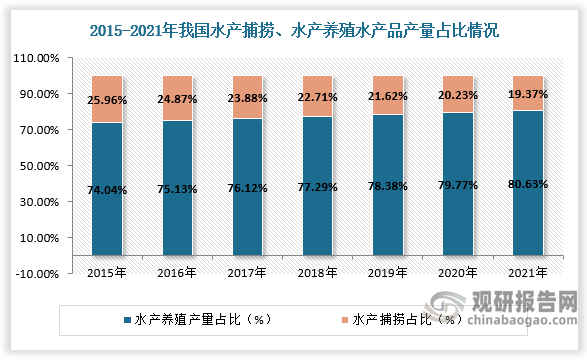

水产饲料是专门为水生动物养殖提供的饵料。20世纪90年代以前,全球水产供给主要来源于野生捕捞。进入20世纪90年代以后,随着全球水产野生捕捞资源的日趋紧张,全球水产捕捞量停滞不前,水产养殖几乎贡献了20世纪90年代以来水产供给的全部增量。全球水产养殖产量主要来源于亚洲,其中我国水产养殖产量占全球水产品养殖总量的比重接近60%,是世界上主要渔业国家中唯一养殖产量超过捕捞产量的国家,水产养殖的发展给水产饲料带来增量。

根据观研报告网发布的《中国水产饲料行业发展趋势研究与未来投资预测报告(2022-2029年)》显示,目前我国水产饲料行业经过十余年的快速发展已经进入稳定发展阶段。据数据,2020年我国水产饲料产量为2124万吨,较上年同比增长下降3.6;2021年我国水产饲料产量为2293万吨,较上年同比增长8%。2022年1-8月我国水产饲料产量为1803万吨,较上年同比增长15.1%。

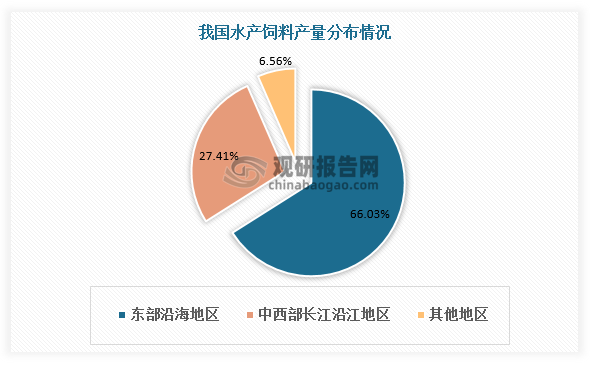

从区域发展来看,我国水产饲料行业的产业区域主要集中在东部沿海和中西部长江沿江地区。东部沿海地区(广东、江苏、福建、浙江、广西、山东、河北、辽宁、海南、天津、上海)水产饲料产量占全国水产饲料产量的比重超过60%。中西部长江沿江地区(湖北、湖南、四川、江西、重庆、安徽)水产饲料产量占全国水产饲料产量的比重超过20%。

二、水产饲料行业竞争

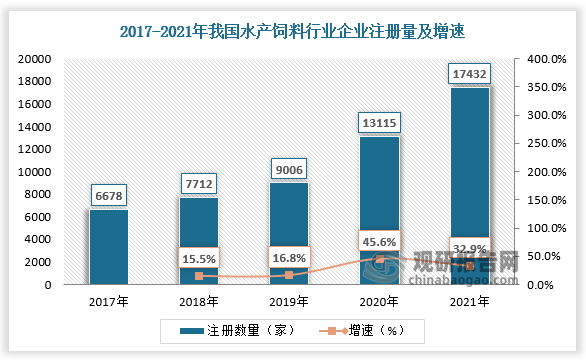

我国水产饲料行业企业数量众多,截至2022年11月,我国水产饲料企业数量已超11万家,其中规模排名比较靠前的包括有海大集团、通威股份、澳华、恒兴、粤海、旺海、汇海、天参等。

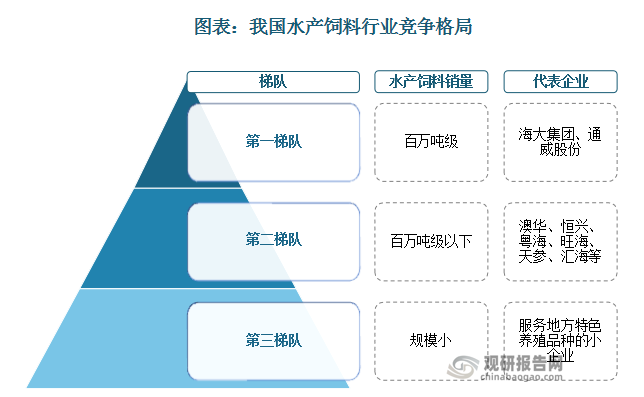

从销量看,除了海大集团和通威股份这两家百万吨级的巨头外,其余企业的水产饲料销量鲜有超越百万吨。目前,整个行业的竞争格局呈现出海大集团和通威股份作为两强的第一梯队,澳华、恒兴、粤海、旺海、天参、汇海等作为中型企业的第二梯队,剩下的大多是服务地方特色养殖品种的小企业。

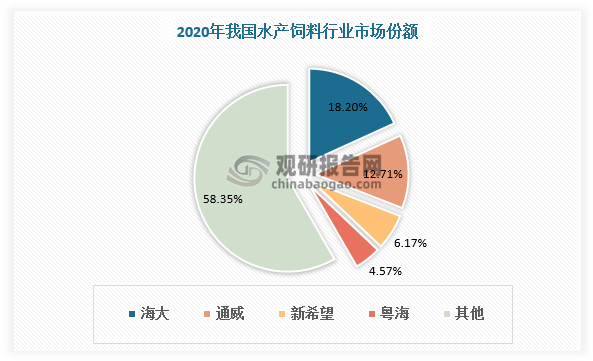

从市场集中度看,2020年水产饲料行业CR3占比37.09%,其中海大集团水产料市占率18.20%、通威股份12.95%、新希望6.17%。

水产饲料行业头部企业具有较高水平的成本控制能力及技术研发能力,在产业链多元产品的基础上,构建出了具有造血功能和迭代能力的养殖技术服务体系,头部企业展现出良好的成长性,水产饲料行业具有较大的整合空间。