2022年豆粕市场回顾与2023年展望

2022年,全球超预期事件对整体经济环境的影响十分强烈,全球农产品市场交易的核心逻辑在于供应端的强干扰,叠加新冠病毒感染一定程度影响了需求,市场各方博弈加剧,预期变化频繁,多数品种价格保持高位震荡,个别品种的价格甚至创下近十年来新高。笔者将从价格、供应、需求三方面对2022年豆粕(3782, -29.00, -0.76%)市场进行回顾,并对2023年进行展望。

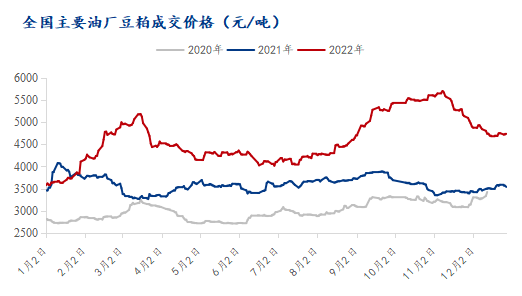

豆粕价格方面,据Mysteel统计,2022年全国豆粕价格高位运行,一年内两次创下最高历史价格,最高点为11月20日的5702元/吨,最低点为1月4日的3581元/吨。截止到2022年12月31日,全国油厂主流成交价为4748元/吨,较22年初上涨1167元/吨,涨幅32.59%。

2022年豆粕价格大幅高于往年同期水平,春节后跟随美豆单边上涨,现货成交价格一度飙升至5185元/吨,后又出现了冲高回落的走势。主要受到饲料企业春节备货基本结束,下游需求有所转弱再加之新冠病毒感染的影响。3-4月豆粕现货价格延续震荡下跌趋势,同时豆粕库存上升。5-6月份,大豆(5259, 41.00, 0.79%)到港量持续增加供应压力加持,使得现货价格有所受压。至7月初现货价格跌至4043元/吨,但也高于往年历史同期水平。7-8月后随着到港逐渐减少,和美豆天气炒作影响,豆粕价格出现了攀升上涨态势。9-10月进入双节备货期,需求带动豆粕现货价格进入上涨通道。10-11月随着大豆供应偏紧和豆粕库存持续创出新低,国内豆粕价格一路走强,截至到11月豆粕价格出现历史高位5702元/吨。而到了12月国内豆粕现货价格相比强劲的期货价格则显得疲软不堪,因12月进口大豆大量到港与下游养殖利润不佳导致。

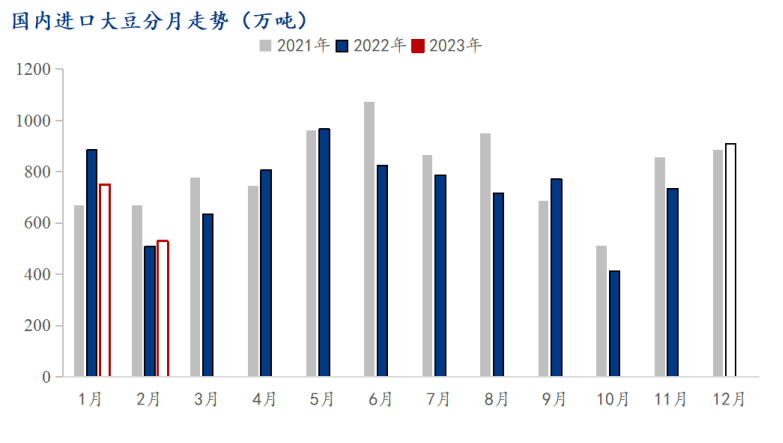

供应方面,据中国海关统计显示,2022年11月份,我国大豆进口735万吨,较10月增加322万吨,增幅78%;同比去年减少122万吨,减幅14%。为2018年以来同期最低,因海关货物清关速度缓慢,这也与之前对进口将大幅增加的预测相悖。2022年1至11月大豆进口8053万吨,同比减少714万吨,减幅8%。全球新冠病毒感染蔓延,国内对进口货品入关手续更为严谨,而成本端美豆期价高位运行推升豆粕价格上涨,抑制国内饲企对高价豆粕采购心态,导致油厂大豆买船进度迟缓。年初新作巴西大豆由于极端干旱导致作物减产,推高了大豆价格,削弱了消费国的采购动力;年底美国新作收割结束,但前期因美国内河运输问题影响,国内进口大豆到港时间推迟,实际到港量较预期减少。整体来看今年整体大豆进口量较难超越去年。

需求方面,Mysteel农产品统计近六年豆粕表观消费量数据显示,2018年小幅增长,同比增加2.93%;2019年因多地区爆发非洲猪瘟,生猪产能大幅下降,导致豆粕需求量同比下降1.72%;2020年随着国家倡导生猪复产复养及养殖利润的驱动,到年底生猪产能恢复到非洲猪瘟前的80%以上,豆粕需求大幅增加,同比增加11.78%;2021年受原料价格上涨影响,豆粕表观消费量略有下滑,同比下滑5.11%;2022年,豆粕表观消费量为6770万吨,同比下降225万吨,跌幅3.22%。主要因饲料企业调整饲料配方,玉米(2874, -13.00, -0.45%)、豆粕等原料价格偏高,增加小麦、进口杂粕的添加比例,故豆粕的添加比例大幅下降。全年来看,南方饲料企业豆粕添加比例在12%-15%,北方饲料企业豆粕添加比例在6%-8%。

展望2023年,笔者认为豆粕价格重心将不断下移,但考虑到全球大豆库存重建的不确定性,以及季节性的部分矛盾集中体现,未来豆粕行情的波动性仍会延续。

本文来自:新浪财经网,原文标题:《Mysteel解读:2022年豆粕市场回顾与2023年展望》